投資家にとってのETFのメリット

上場投資信託(ETF)は、取引の柔軟性、コストの低さ、税効率の高さなどから、人気のポートフォリオツールとなっています。さらに、ETFは、投資家が広範なエクスポージャーや的を絞ったエクスポージャーを通じて、分散投資するのに役立ちます。

米国初のETFが1993年の誕生以来、ETF業界は飛躍的に成長してきました。現在、機関投資家も個人投資家も投資目標の達成に向けて、さまざまな形でETFを利用しています。

ETFの7つの主なメリット

ETFとは、有価証券を1つのバスケットに束ねたもので、証券取引所における1回の取引でまとめて売買することができます。ETFは、低コストで透明性が高く、税効率の高い方法で、世界中の資産に分散化されたエクスポージャーを提供します。ETFのメリットを理解することで、ETFが自らのポートフォリオにどのようにフィットするかを判断することができます。

1. ポートフォリオの分散化

ETFは、ポートフォリオを分散させる上で最も簡単な方法の1つです。ETFの多くは、ベンチマークとなる指数のパフォーマンスに連動することを目指すインデックスETFで、多くの個別銘柄が組み込まれています。実際に、ETFが最初に脚光を浴びたのは、効果的なパッシブ投資手段としてでした。

ETFを利用して、資産クラス、地域、セクターをまたいで簡単に投資を分散させることで、投資家は、一部の個別銘柄の低迷によってポートフォリオ全体のパフォーマンスが低下するリスクを低減することができます。また、ポートフォリオの分散を高めることによって、ETFはポートフォリオのリスク調整後リターンを向上させる可能性があります。

2. 幅広い投資の選択肢

ETF業界が爆発的に成長するのに伴い、ETFを通じてアクセスできる市場エクスポージャーの範囲も急激に拡大しています。ETFを利用することで、投資家は投資目標の達成に向けて、幅広いエクスポージャーや、以下のような的を絞ったエクスポージャーに容易にアクセスすることができます。

- 資産クラス – 株式、債券、コモディティ、通貨、オルタナティブ、マルチアセット

- 地域 – グローバル、特定の地域、先進国市場、新興国市場、単一の国

- セクター、業種、スタイル – 株式では、バイオテクノロジー、保険、輸送といった業種やセクター、グロースやバリューといった投資スタイル、大型株・中型株・小型株といった時価総額区分など、債券では、ハイイールド、バンクローン、総合債券指数などのエクスポージャーを提供

- 投資テーマ – 環境・社会・ガバナンス(ESG)、技術の進歩、新たな消費者、都市化など、世代を超えた投資テーマがあります

- ファクター、スマートベータ – 配当、グロース、モメンタム、規模、バリュー、ボラティリティなど

3. 低コスト

ほとんどのETFはパッシブ運用されているため、ミューチュアル・ファンドに比べて一般的に、運用報酬や運営費用が低く抑えられています。ほとんどのETFおよび連動する指数は、銘柄入れ替えの頻度が低いため、取引コストは最小限に抑えられています。手数料や費用を低くすることで、投資家はより多くのリターンを確保することができる機会がうまれます。

さらに、ETFは多くの証券会社のプラットフォームで、手数料無料で取引されるため、ETFの保有にかかる総コストを低く抑えることができます。詳細は各証券会社ごとにお取り扱いが異なるため、ご確認ください。

4. 高い流動性

市場のボラティリティが高い時、流動性は極めて重要です。迅速かつ容易に、そして魅力的なコストで証券を売買できることが求められます。ETFは、2つの取引市場によって流動性が支えられているという独自性があります。

ほとんどの投資家が取引を行うセカンダリー市場において、ETFの流動性はETFが取引所で取引されることによって提供されます。セカンダリー市場では、一日を通じて取引が行われるため、投資家はタイムリーに投資判断を行い、変化する市場の状況に応じて素早く注文を出すことができます。

セカンダリー市場の流動性は、各ETFに組み入れられている原証券のプライマリー市場の流動性によって高められています。プライマリー市場の流動性は、ETFのセカンダリー市場の流動性よりも高いことがあります。

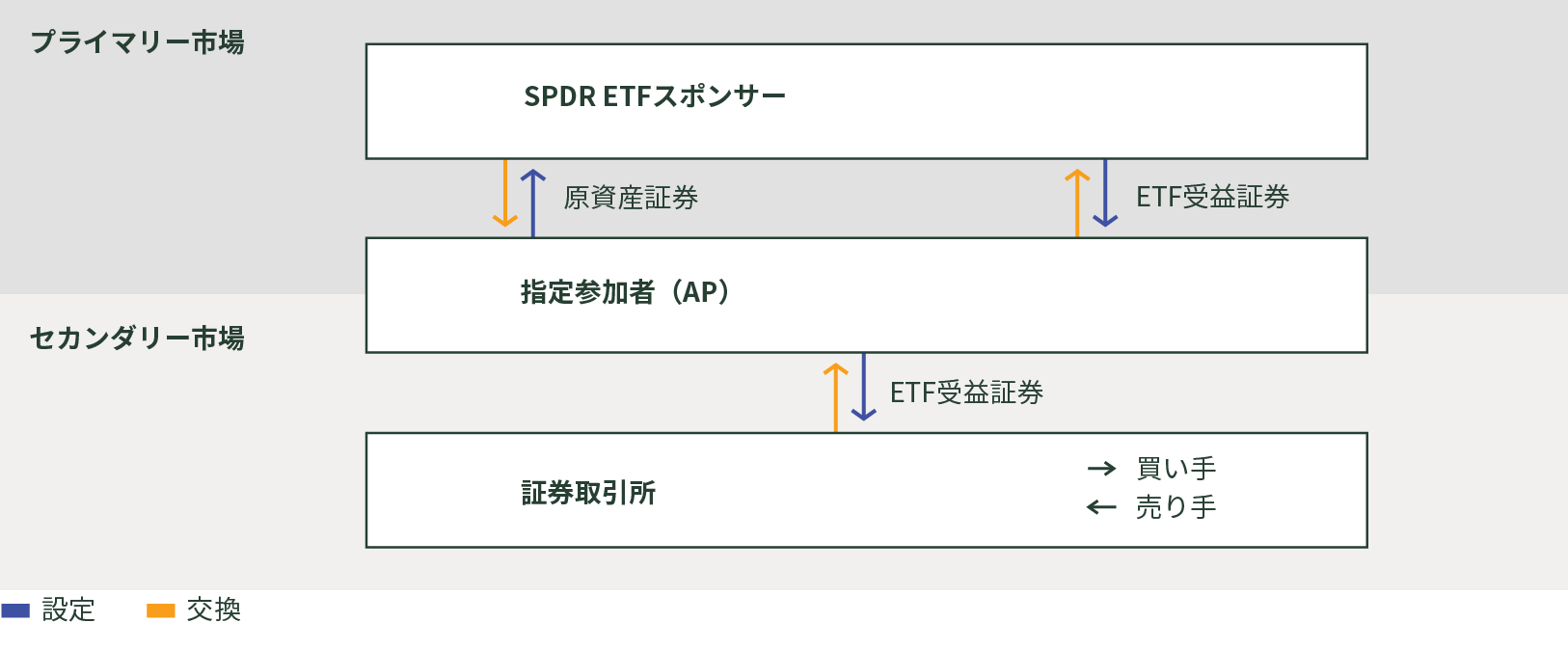

ETFが持つこれら2層の流動性は、ETFが設定され、交換される仕組みに起因します。設定では、すべての原証券を購入し、上場投資信託のストラクチャーに組み入れます。交換では、ETFを解体して再び個別証券に戻すプロセスを指します。

このプロセスによって、ETFは他の投資ビークルと一線を画しており、税効率の向上や流動性の強化といった、ETFが持つ多くのメリットを支える仕組みとなっています。

ETFの設定、交換のプロセス

5. 透明性

ほとんどのETFの保有銘柄は完全に開示されており、日々確認することができます。このような情報開示により、投資家は自分が何を保有しているのかをリアルタイムで知ることができ、より正確な情報に基づいた投資判断を行うことができます。

6. 取引の柔軟性

ETF受益証券は、取引時間内であればいつでも、証券会社の口座を通じて、その時点の市場価格で売買することができます。市場価格は、純資産価値(NAV)より、やや高いこともあれば、やや低いこともあります。ETFには最低保有期間はありません。

ETFの取引にあたっては、信用買い、空売り、指値注文といった幅広いテクニックを駆使することで、市場の動きに反応して配分を変更し、投資戦略を展開させることができます。

ETFは1日を通して柔軟に取引することができるため、1日の取引終了時点の価格で取引されるミューチュアル・ファンドよりも、高い柔軟性を提供します。ミューチュアル・ファンドの株主は、ファンドの終値時点でのNAVに基づいて、受益証券を購入/償還します。

7. 高い税効率

ETFは税効率が高い商品構造となっているおかげで、課税口座の投資家はリターンをより多く確保することも可能です。ETFは一般的に市場指数に連動するため、ポートフォリオの入れ替え頻度が低く、結果的にキャピタルゲイン税も低く抑えられます。

また、ETFは、いわゆる受益証券の現物による設定/交換プロセスにより、最も税効率の高い方法で、ポートフォリオに証券の組み入れ/除外ができるという利点もあります。ETF投資家が取引所で別の投資家に持分を売却する際、ETFのポートフォリオ・マネジャーは原資産を売買する必要はありません。

対照的に、ミューチュアル・ファンドの株式を売却する場合、ファンド・マネジャーは、投資家のポジションに相当する現金を支払うために、ファンドが保有する証券の一部を売却することがあります。この売却により、課税対象となる実現益が発生する可能性があり、その利益に対する税金は、ファンドの残りの株主によって吸収されます。