米国選挙のゴールが見えてきた:見通しを再考する

カマラ・ハリス氏が民主党の大統領候補指名を獲得したことで、米国の選挙結果の確率は変わったかもしれない。しかし、民主党、共和党のどちらが勝利しても、ほとんどの資産クラスに重大な影響を及ぼすことになるだろう。

今年の米国選挙に関する記事全体を通じて、当社のマクロ経済見通しは、インフレと金利は一党の権力統合に最も脆弱であると一貫して述べてきました。利回り曲線が無秩序にスティープ化すると、米ドル(USD)が上昇する一方で、株式市場は圧迫されるでしょう。選挙結果にかかわらず、その後は財政ストレスが高まり、米国では債券市場が政策の制約となる可能性があると予想しています。

規制およびより広範な政策分析から、セクター間の分散は過去 2 回の選挙サイクルよりも狭くなると予測していました。それでも、議会の構成に関係なく大統領候補に対する市場の反応が予想されるため、これは選挙に向けての好機であると考えています。

民主党側の動向を踏まえ、さまざまな選挙結果のシナリオがセクターや資産クラスにどのような影響を与えるかについて最新情報を提供することが有益だと考えました。

コアシナリオ

わかりやすくするために、選挙結果の 4 つの主要なシナリオと、選挙後の政策および規制への影響をまとめます。シナリオは次のとおりです。

- 共和党が連邦政府の全部門を完全に掌握し、共和党が圧勝

- 民主党が下院を支配し、共和党が上院を多数派とする分裂議会でのトランプ勝利

- シナリオ2のように議会が分裂し、ハリスが勝利した場合

- 民主党が圧勝

確率に関して言えば、大統領選は依然としてコイントスのようなものですが、議会が分裂する可能性は高い(つまり、50%をはるかに超える確率)と我々は考えています。2つの可能性のうち、民主党よりも共和党が圧勝する可能性がはるかに高く、我々は民主党が圧勝する可能性は低いと考えています。

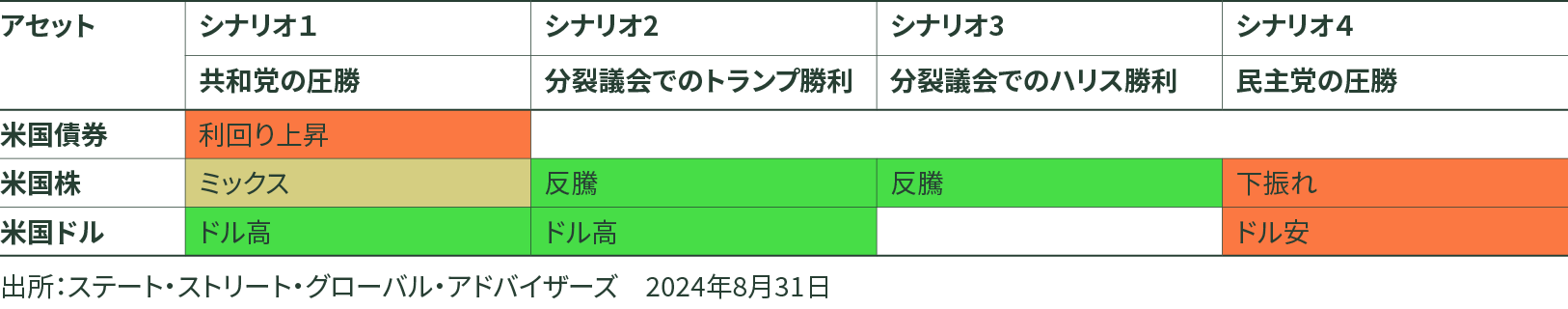

図1: コアシナリオと資産クラスの見方

債券と株式

図 1 では、さまざまな主要なシナリオにおける米国債、米国株、米ドルへの潜在的な影響を示しています。財政・金融政策の組み合わせによって、利回り曲線の傾斜が大きく左右されます。ソフトランディングが予想され、短期的な景気後退はないと仮定すると、ほとんどの選挙シナリオで利回り曲線はマクロファンダメンタルズによって左右されると予測しています。

例外は共和党が圧勝した場合(シナリオ 1)で、借金による減税、関税の引き上げ、労働市場政策の制限強化、米連邦準備理事会(FRB)の統治の変更を背景にインフレ期待が高まり、カーブが無秩序にスティープ化する可能性があります。これらの要因が相まって、トランプ大統領の通貨安誘導の意向にもかかわらず、米ドル高を招く可能性もあります。一部のセクターは減税や有利な規制変更の恩恵を受けるが、他のセクターは資金調達コストの上昇に直面するため、株式は不安定になる可能性が高いです。

シナリオ2には同様の規制刺激策が含まれるますが、財政状況は緩和され、通貨高はより緩やかになり、利回り曲線はわずかにスティープになるだけと当社は見ています。

対照的に、シナリオ 3 では、債券市場は選挙をほとんど無視し、現状維持とみなすと予想されます。どちらの場合も、株式市場は選挙の不確実性が終わったことに安堵し、典型的な季節パターンで年末に向けて上昇する可能性があります。

民主党が圧勝すれば、規制がさらに拡大し、企業と高所得者の両方に大幅な増税が見込まれることから、株式市場にとってマイナスとなりそうです。

セクター固有の根拠

2016年、S&P 500指数は選挙後の11月にわずか3%上昇しました。しかし、トランプ氏の予想外の勝利により、最も好調なセクター(金融)と最も不調なセクター(公益事業)の間で純利益に17%もの大きな差が生じました。

2020年は選挙前にセクター間で大きな変動がありましたが、選挙後はS&P 500指数のリターンが11月末までに8%上昇し、エネルギー株は最も弱いセクターである公益事業を27%上回りました。

2024年には、過去2回のサイクルに比べてばらつきが大幅に抑えられると予想されます。とはいえ、政策に応じてパフォーマンスに顕著な違いが見られるでしょう。

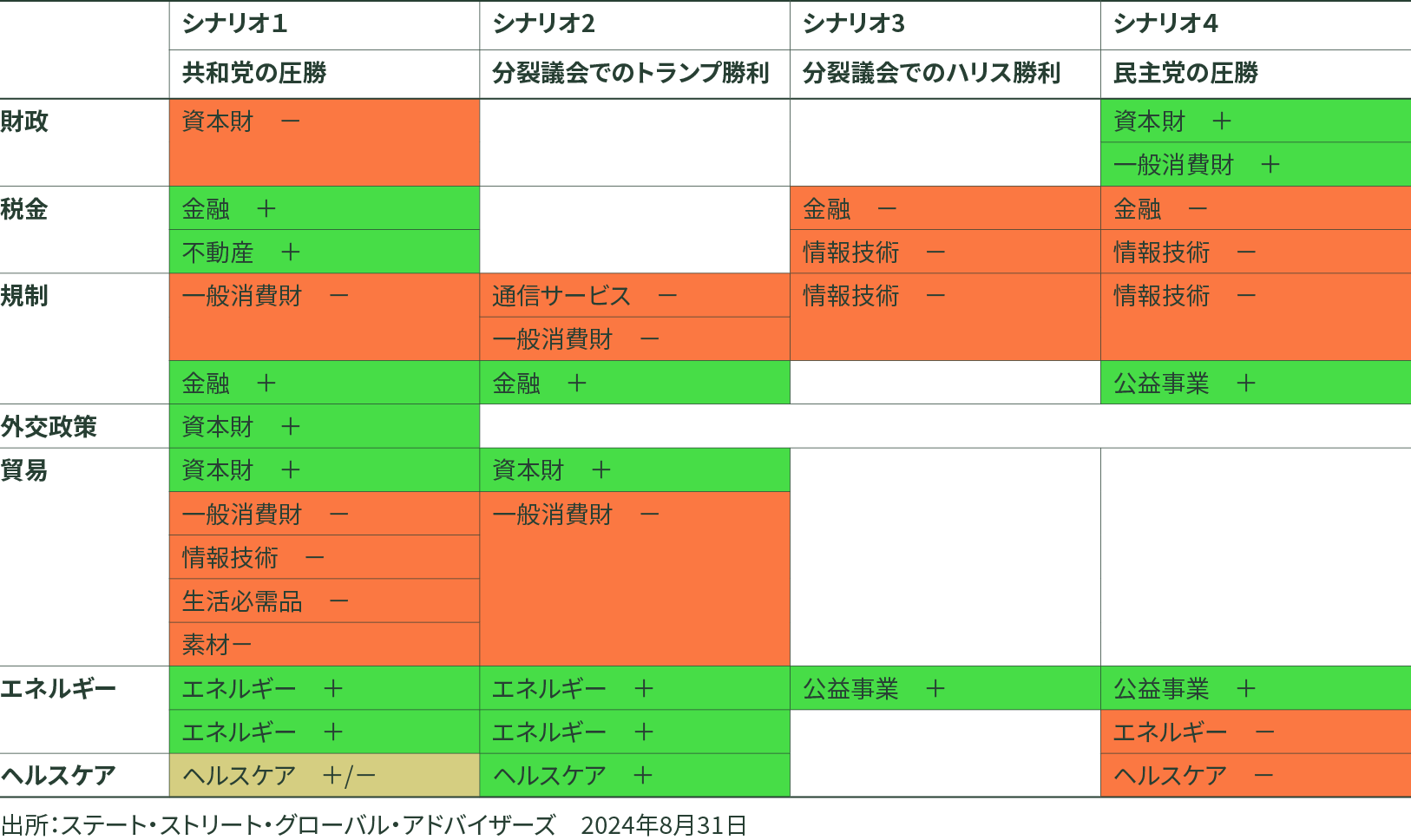

図2: 4つのシナリオにおけるセクターへの影響

まず、どちらのシナリオも、財政軌道と連邦税法(および財政赤字の拡大)の変更を意味します。トランプ大統領はインフレ抑制法(IRA)支出の一部縮小を求めており、これは現在、資本財セクターが享受している追い風を弱める可能性があります。

さらに重大なのは、トランプ政権下で2017年に導入された減税・雇用法(TCJA)の一部が2025年に失効することになっていることです。法人税率は厳密には21%で「恒久的」ですが、潜在的には上昇する可能性があり、他の減税(例えば、個人最高税率や事業主パススルー)の延長を賄うための交渉材料になる可能性があります。これはハリス政権下ではより起こり得ると我々は考えています。

2017年には、削減案によってIT、銀行・保険会社、国内で収益を上げている消費者関連企業、不動産投資信託(REIT)の株価が上昇しました。これらのセクターは、株価が反転した場合、不釣り合いなほど大きな打撃を受けると予想されます。

カマラ・ハリス氏が最近発表した増税案(法人税率を21%から25~28%程度に引き上げ、自社株買いに対する税率を4倍の4%に引き上げ、外国由来の無形所得控除を廃止するなど)は、米国の株式市場全体、および裁量的消費にとって悪い前兆となるでしょう。しかし、ハリス氏が産業政策に力を入れれば、工業部門は支援されるでしょう。

規制 : 誰が利益を得て、誰がリスクを負うのか?

規制緩和の波は金融、特に銀行に恩恵をもたらす可能性がありますが、その影響はトランプ前政権の時よりも小さいものになる可能性が高いです。金利上昇と利回り曲線のスティープ化は銀行の利益率にプラスとなるはずですが、銀行の融資伸び率の低下と延滞率の上昇によって相殺される可能性があります。

共和党による持続可能性投資に関する変更により、金融業界やその他の業界も恩恵を受ける可能性があります。共和党による変更では、二酸化炭素排出量の報告要件が緩和され、投資業界による環境・社会・ガバナンス(ESG)商品の開発と販売に対する制限が緩和されるでしょう。これにより、米国と欧州の資産運用会社間の業務権限の差がさらに拡大することになります。

ハリス政権下での規制の方向性は、反トラスト措置の継続を含めバイデン政権のそれと似たものとなるでしょうが、民主党の議会は企業に脱炭素化を迫るため規制を強化することを支援するでしょう。

外交政策:再軍備は継続するのか?

地政学的な波及効果に関する当社の詳細な見解は、最近の記事で概説されています。トランプ大統領の就任により、G7諸国の防衛費の伸びが強化され、武器請負業者に利益をもたらすことが期待されます。さらに、資本財への関税や国内回帰へのトランプ大統領の傾倒も、特に米国において資本財セクターの競争力を強化するでしょう。

ハリス氏は副大統領就任前の国政での在任期間が比較的短かったため、彼女の個人的な外交政策の見解については限られた情報しか得られていません。イスラエルに対する姿勢がおそらく支持的でなくなることを除けば、ハリス氏は現状維持をすると予想されます。

貿易:地政学についてはどうでしょうか?

いずれにせよ関税は上昇しますが、トランプ政権下ではより無秩序になる可能性があります。トランプ2.0では、中国製品への懲罰的貿易関税の導入や、その他の純黒字輸出国や米国と連携していない国への特定の関税の導入が予想されます。総合CPIに及ぼす影響は全体で0.5%未満だが、特定の産業では輸入品の価格が大幅に上昇する可能性があります。

エネルギー:移行に近づいているのか、それとも遠ざかっているのでしょうか?

エネルギーセクターは当初、トランプ氏の当選で最大の恩恵を受けると思われていました。これは今でも当てはまりますが、ハリス氏はエネルギー政策の綱領を大幅に緩和したため、その差は予想ほど大きくありません。共和党の行動は化石燃料事業の拡大や環境規制の後退に影響を及ぼす可能性があります。掘削入札の規模と範囲の拡大は石油・ガス大手に影響し、米国が世界最大の原油生産国としての地位を固めることになるでしょう。中国と米国の需要減速への懸念から、エネルギー価格は最近、原油価格と足並みを揃えて下落しています。しかし、地政学的な観点とインフレの長期化の可能性の両方から、追い風が吹くとみられます。

逆に、このシナリオでは投資家が公益事業へのエクスポージャーを減らすよう促され、共和党主導の政権下では再生可能エネルギーへの移行による恩恵が薄れる可能性があります。しかし、AI の利用促進により需要が急速に高まっている新しいデータセンターの建設に対する共和党の支持は、電力需要の上昇をもたらします。

IRA 補助金と融資の持続性については依然として議論が続いていますが、この問題に関してトランプ大統領は電気自動車の製造と所有に対するインセンティブの削減のリスクを緩和したようです。こうした削減は、主に一般消費財セクターに属する自動車、部品メーカー、充電ステーション供給業者に悪影響を及ぼすでしょう。

ヘルスケア:コストを削減する方法?

今回の選挙は医療に焦点を当てたものではありません。共和党が統一政権を樹立したとしても、医療保険制度改革法が廃止されるとは考えられません。2025年に期限が切れる保険料税額控除を限定的に脅かし、一部の国民の保険を廃止することは、マネージドケア企業にとってマイナスであり、病院を無償医療でより大きなリスクにさらすことになります。

さらに困難なのは民主党が圧勝した場合で、メディケアの処方薬価格の引き下げやインスリンや自己負担の薬剤費の上限設定が製薬株に重くのしかかる可能性があります。

結論

接戦の選挙戦では、選挙結果から恩恵を受ける可能性が高いセクターを特定するのは困難です。しかし、選挙の影響をより受けやすい特定のセグメントがあります。セクターレベルでは、規制負担と貿易政策の変更が最も重要だと考えています。一方、資産クラスレベルでは、インフレと金利への影響が重要な変数です。投資家はこれまでと同様に、米国と海外の両方でセクター配分という形で対応し、今年の選挙結果に合わせてポートフォリオを最適化することになるかもしれません。