従来型のアクティブ債券運用に代わる選択肢 システマティック・アクティブ債券運用(SAFI:サフィ)とバンクローンのインデックス運用

トレーディングの効率化が債券運用の可能性を広げる

株式投資の世界では古くからインデックス運用が行われ、グローバルや米国株式を対象とするETFの純資産は増加の一途をたどっている。一方で、債券投資の世界では長らくアクティブ運用が主流であり、近年になってETFの存在感が高まりつつあるものの、債券全体、特にクレジットではインデックス運用のボリュームは限定的だった。

この流れを変えつつあるのが、電子取引をはじめとする、トレーディングを効率化させるテクロノジーの進歩だ。同社債券部門のチーフ・インベストメント・オフィサー、マシュー・スタインウェイ氏は「ハイイールド債券においては、2019年時点の電子取引の割合は10%程度でしたが、現在は30%を占めます」と指摘する。

2023年末時点で約1兆2000億ドルの債券を運用し、126名の債券運用プロフェッショナルを要するSSGAは、債券投資のイノベーションにも多大な貢献をしてきた。SSGA代表取締役の新原謙介氏は「SSGAと聞いて、債券運用のイメージを抱く方は少ないかもしれませんが、私たちは債券やクレジット市場においてもグローバルで一定の地位を築き、新しい戦略を提供し続けています」と語る。

電子取引などのシステマティックな手法による透明性の向上と取引コストの低下は、これまでは難しかった新たな運用戦略への可能性を押し広げた。SSGAが提供する『システマティック・アクティブ債券運用』(SAFI)もその1つだ。同戦略の方針についてスタインウェイ氏は「安定的なリターンを、システマティックに構築されたポートフォリオによって、定性(ジャッジメンタル)運用と低相関かつ違う収益源泉の提供を目指します」と語る。

※左から、運用部 シニア債券ストラテジスト 駱 正彦、債券部門 チーフ・インベストメント・オフィサー マシュー・スタインウェイ、代表取締役 チーフ・インベストメント・オフィサー 新原 謙介

バークレイズのクオンツ戦略チームと提携

SAFIの運用では、バークレイズのクオンツ戦略チーム(QPS)と提携している。スタインウェイ氏はバークレイズをパートナーとして選んだ理由として、「多くが博士号を持ち、債券市場における勤続年数が平均15年と経験豊かな15名のアナリストが在席し、過去30年以上の独自のデータベースに基づく精緻なバックテストが可能なこと」を挙げる。

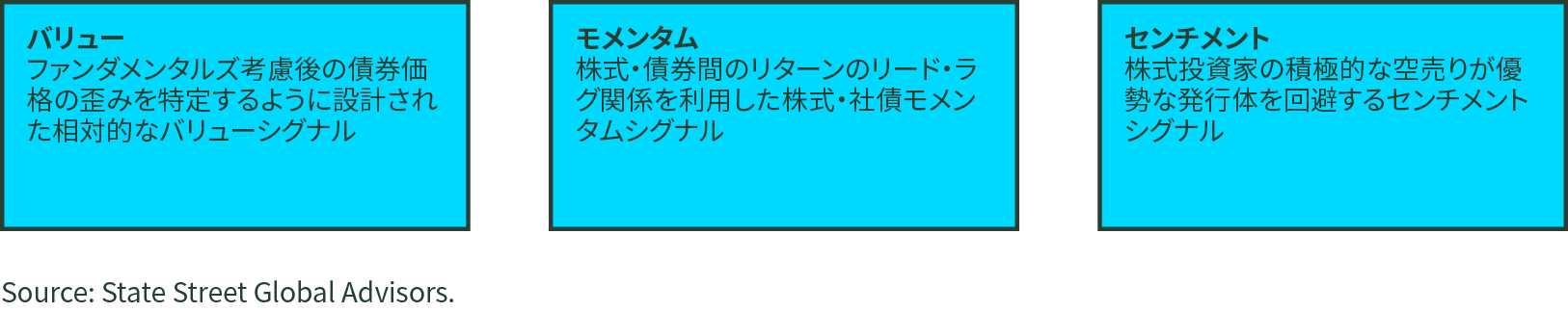

SAFIの運用において、バークレイズQPS は「バリュー」「モメンタム」「センチメント」の3つの定量的なファクターで日々評価する。高スコアの銘柄を保有し、低スコアの銘柄を回避することでアルファの獲得を目指す。

SAFI(サフィ)の銘柄選択を主導するバークレイズQPSの計量的ファクター

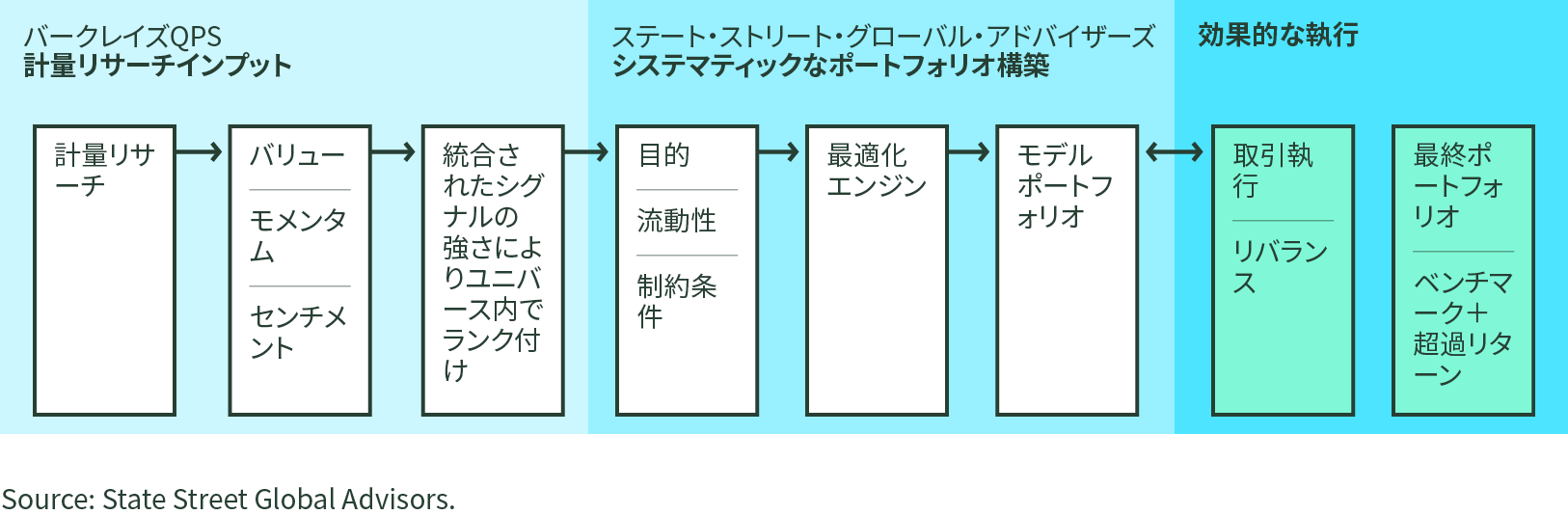

バークレイズQPSが定量的に評価した銘柄をもとに、SSGAでは流動性やリスク制約などを考慮してモデルポートフォリオを構築、高スコアの銘柄を保有し、低スコアの銘柄を回避することでアルファの獲得を目指す。その際に多くのインデックス運用をサポートするトレーディング執行能力が活きる。

SAFI(サフィ)のポートフォリオ構築プロセス

現在は米国、欧州、グローバルの投資適格債を対象とした戦略を機関投資家に提供している。超過収益は50~75bp、トラッキングエラーは75~125bpを目標とする。今後はハイイールド社債もラインアップに加わる予定だ。

SSGAのシニア債券ストラテジスト、駱正彦氏は「SAFIは一般的なジャッジメンタル運用に対して相対的に低相関、かつクレジット市場との連動性の低い超過収益を目指しています。クレジット全体のアセットアロケーションにおいても、有効な戦略だと考えています」と述べた。

バンクローンのインデックス運用も提供

クレジット市場における流動性の改善を受けて、SSGAが新たに開発したのが、バンクローンのインデックス運用戦略である『カスタム・バンクローン BB/B戦略』だ。

バンクローン投資はアクティブ運用の占める割合が圧倒的に高いが、保守的な運用スタンスや執行時のコストの面から、市場ベータに劣後する傾向が高く、投資家が満足できるパフォーマンスが得られにくい側面があった。市場全体の流動性が向上したことで、低コストなインデックス運用の提供が可能となった。同戦略では5億米ドル超のBB格およびB格のローンを投資対象とするファンドをローンチし、運用を開始している。目標とするトラッキングエラーは20bp台。「トラッキングエラーを抑制しながら、低コストで指数並みのリターンを提供します。パッシブコア・アクティブサテライト運用のコアを担う戦略といえます」とスタインウェイ氏は説明する。

ハイイールド債券が対象の『エンハンスト型ハイイールド』も、SSGAが新たに提供した戦略だ。「ハイイールド債券もバンクローンと同じく、アクティブマネージャーが成果を出しにくい傾向が見られます。私たちの戦略では、ボラティリティを最低限に抑えつつ、指数を上回る安定的な収益源泉の提供を目指します」(スタインウェイ氏)

SAFIと同じく、『エンハンスト型ハイイールド』も、売買回転率および取引コストの低減、新発債市場の活用や、効率的なポートフォリオを構築したうえ、独自のモデル・ファクターに基づいた定量的な銘柄選択を行う。超過収益を20~50bp、トラッキングエラーは20~40bpを目標とする。

新原氏は「システマティック・アクティブという運用手法は、株式では以前からありましたが、債券では例が少なく、新しい分野です。バンクローンのインデックス運用も、大手の運用会社としては先進的な試みといえます。今後も債券市場やクレジット市場において、より効率的で、従来の戦略と異なるリターンの獲得を目指します」と新しい可能性を示した。