Gold Nuggets:設定から現在まで、GLD®の20年を振り返る

絶好の投資機会

SPDR®ゴールドシェア(GLD®) の物語は2002年に始まります。私はワールド ゴールド カウンシルで働いていましたが、当時の最高経営責任者である上司が私をオフィスに呼び、「金需要の深刻な不均衡に対処するために何かをしなければならない」と言いました。

2002年当時は、主に電子機器等の工業用の金需要が約10%を占めていました。小さな金塊や金貨への投資が10%程でした。そして、宝飾品での金需要が80%と堅実でした。

ワールド ゴールド カウンシルでは、1つの業種に過度にエクスポージャーを持つことを危険視していました。そのため、私は中央銀行と協力して公的準備金の構造化に取り組み続ける一方で、金への民間投資を増やすという任務も負っていました。

「金への投資を活性化させる方法を見つけてください」と、ワールド ゴールド カウンシルの最高経営責任者は指示しました。「そして、できるだけ早くそれを行ってください。」

そして、私たちは始めました

私のチームが最初に取りかかったことは、なぜ金の需要が不均衡になっているのかを突き止めることでした。 そこで、マッキンゼー、ベイン、ボストンコンサルティングなど、名前に「コンサルティング」という言葉が入る米国のほぼすべての企業を採用し、金に投資をしてこなかった人たちと話をし、その理由を探るように頼みました。彼らは驚くほど同じような答えを持って戻ってきました。投資をしていない大多数は、3つの投資しない理由をあげました。金への投資は複雑であるということ、金は高価で費用対効果が低い、そして、金に投資する理由を見出せないことでした。

その後、コンサルティング会社に、新しい金の投資商品がどのようなものでなければならないかを調べるために、同じ調査対象の人たちに戻って金への投資を検討するなら何が必要か再度調査をしました。ここでも、圧倒的に金への投資をしていない投資家は、金の投資商品に必要な3つのポイントをあげました。新製品は、金のスポット価格のプロキシにできるだけ近いものでなければならない、規制された証券取引所で取引する必要がある、そして100%安全でなければならないという3つの要件でした。

その時、私たちの頭の中でひらめき始めました。もしかしたら、私たちが必要としていたのは、金の上場投資信託(ETF)だったのかもしれません。証券取引所で取引するために必要な多くの反応が、私たちにそれを納得させたと思います。

ステート・ストリート・グローバル・アドバイザーズとのパートナーシップ

さて、ワールド ゴールド カウンシルで働く私たちは、金については多くのことを知っていましたが、ETFについては全く何も知りませんでした。結局のところ、ETFはまだほとんど新しい発明でした。ステート・ストリート・グローバル・アドバイザーズが、S&P 500指数の株式をニューヨーク証券取引所で取引される1つの株式にグループ化し、SPDR® S&P 500® ETF(SPY)という形で初の米国上場ETFを設定し、投資業界に革命をもたらしてから約10年が経過しました。

ETFの組成については何も知りませんでしたが、1993年にSPYを上場させるために働いたステート・ストリート・グローバル・アドバイザーズの何人かを知っていました。そこで、彼らに助けを求めました。

ステート・ストリートSPDR ETFチームは、ETFが機能するための設定と交換のプロセスの開発を支援してくれました。彼らは、ロンドンのカストディアンであるHSBC銀行との法的契約を完了するためのアドバイスを提供してくれました。受託者、ニューヨークメロン銀行。指定参加者(AP)は、この新しいプロダクトで市場を作ることに関心を示したブローカー/ディーラーです。その後、彼らは私たちが証券取引委員会(SEC)の厳格な審査のプロセスを通じて金ETFという名の赤ちゃんを育てるのを助けてくれました。

最終的に、私たちはSECによるGLDの上場承認を得るパートナーになることができました。ワールド ゴールド カウンシルの子会社であるワールド ゴールド トラスト サービシズがGLDのスポンサーとなり、ステート・ストリート・グローバル・アドバイザーズがマーケティング・エージェントとして任命されました。そして2004年11月18日、NYアーカ市場にGLDが上場をしました。

設定からグローバルリーダーシップまで

私たちの小さなチームでの新しい金投資商品の設定に対するワールド ゴールド カウンシルの会長の賞賛は、本当のところ挑戦的なものでした。 彼は「GLDが10億米ドルの運用資産残高を持つまで、私はあなた方を成功したとは呼ばない。そして、私は6か月以内にその会話をすることを期待しています。」と話したのです。

GLDは、最初の3営業日でそのマイルストーンに到達しました。追加の10億米ドルはもう少し長い、4営業日かかりました。

その後の20年間で、GLDはニューヨーク証券取引所に740億米ドル相当の証券を上場し、ロンドンとニューヨークの金庫に740億米ドル相当の金の延べ棒が眠っているETFへと成長をしました1。 なぜなら、ステート・ストリートSPDR ETFチームが最初に教えてくれた教訓は、トラッキング・エラーはETFの悩みの種であり、トラッキング・エラーを回避する唯一の方法は、ETFが原資産(この場合は金)のみを所有しなければならないということだったからです。

現在、世界最大かつ最も流動性の高い金を裏付けとするETFであるGLDの運用資産残高は、最も近い競合他社の2倍以上であり、金を裏付けとするETFの米国市場の60%を占めています。GLDは、グローバルにおいても金ETFのリーダーでもあります。2

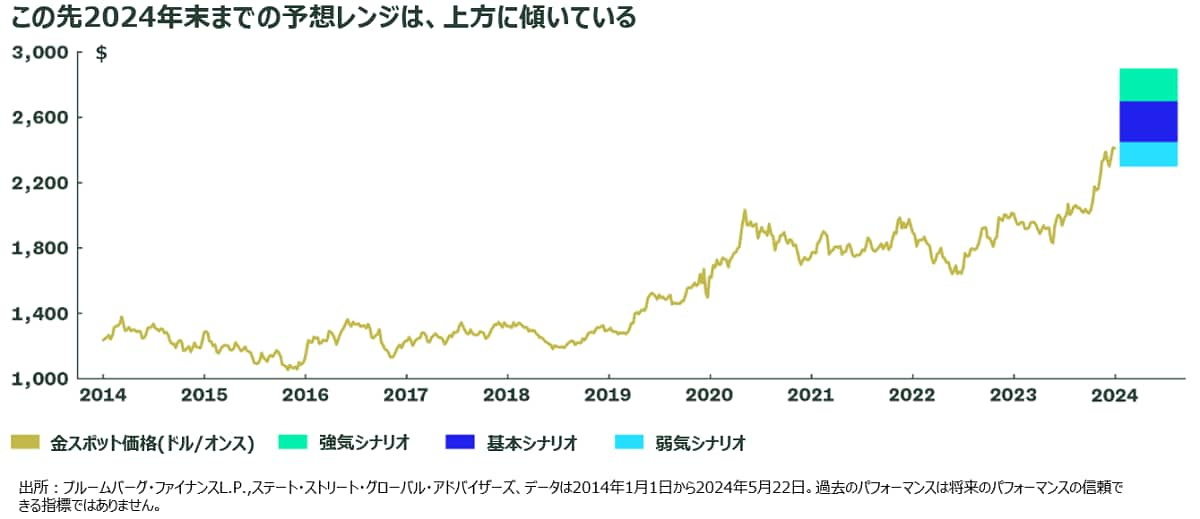

金価格が今年も史上最高値を更新し続ける中3 これらの成果は、GLDが投資家が何年も前に求めていたものを提供し続けていることを意味しています。金を組み込んだETFを設定したことで、金へのアクセスと保管が容易になり、投資コストが削減され、流動性がサポートされました。 また、投資家は金のユニークな特性と、世界の経済やビジネスサイクルにおける複数の需要源が、良い時も悪い時もポートフォリオの重要な部分を占めていることを理解するようになりました。

これらの重大な変化を念頭に置くと、今後20年間で金の需要と供給のバランスがどのように変化するかを推測するのは大変興味深いことです。

現在の金市場の動向や金へ投資する潜在的なメリット、金ETFの選び方等について詳しく見ていきましょう。