債券ポートフォリオにおけるアクティブ投資、インデックス投資、システマティック投資の役割

資産運用の世界では、アクティブ運用かインデックス運用かという議論が長年続いています。議論の進展に伴い、特定の債券セクターや債券全体にとって、アクティブ、インデックス、システマティックのどのアプローチがより合理的かという新たな疑問が浮上してきました。

アクティブ戦略は長きにわたって投資環境全体の主流でした。インデックス投資の選択肢が発展するにつれ、投資家はインデックス戦略に内在する効率性とコストの低さを評価するようになりました。さらに最近では、データとアルゴリズムを活用して投資判断を最適化するシステマティック投資が、強力なアプローチとして台頭してきました。その結果、債券投資家は、投資プロフェッショナルの経験とスキル、そしてシステマティック投資戦略の厳格さと幅広さから恩恵を受けています。

本稿では債券投資スタイルに注目しますが、最初に強調しておきたい点が二つあります。

- アクティブ、インデックス、システマティック債券投資には、市場に関する専門知識が必要である。

- 幅広い能力と投資スタイルにわたる専門知識を有する資産運用会社は、最も効果的に投資家へソリューションを提供できる。

各債券セクターで投資マネジャーが直面する課題を理解することは、投資家の目的を達成するために利用される手法と同様に重要です。このような知識を身につけた投資家は、どのようなリスクを許容し、どのようなリターンを目標とするかを判断できます。債券セクターや地域を問わず、アクティブ、インデックス、システマティック投資の幅広い能力を持つ資産運用会社は、さまざまな市場のリスクとリターンの源泉に資産を配分し、顧客に固有の目標を達成することが可能です。債券投資へのアクティブ、インデックス、またはシステマティックなアプローチがどのような場合に合理的であるかを認識することは、投資家にとって非常に重要となる可能性があります。

アクティブ投資が合理的であるケース

アクティブ投資を選択すべきかどうかは、投資の目的、制約、手数料に大きく左右されます。投資家がセクター外のポジションを望まない(ただし、ガイドラインにそれ以外の制約はない)と仮定した場合、例えばクレジットや証券化商品がアクティブ運用に適したセクターとして挙げられます。これらのセクターでは、構造的な非効率性、シクリカルな変動、銘柄選択の機会により、中程度の裁量を前提に、手数料控除前で25~50ベーシスポイント(bps)以上の超過リターンを得ることが可能です。

インデックス投資が合理的であるケース

一般に、債券のインデックス投資に最も適しているのは、潜在的なアルファが低く、インデックス投資のコストも低い(すなわち、流動性が高く、ビッド/オファーのスプレッ ドが合理的である)場合です。但し、インデックス投資が有効なのは、流動性が潤沢な先進国国債のみというわけではありません。この論説は、経験豊富な債券インデックス・マネジャーが、付加価値を高め、インデックス投資のコストを効果的に削減できる投資プロセスを活用している場合にも当てはまります。そのような投資プロセスには、層別サンプリング、売買タイミングの十分な検討、新規発行銘柄への参加、売買回転率の最小化などがあります。

システマティック投資が合理的であるケース

システマティック債券投資は、一貫したルールに基づく銘柄選択アプローチを通じてアルファの創出を求める投資家にとって合理的な選択肢です。とりわけ、豊富な過去データとカバレッジを有し、定量的シグナルが複数のサイクルや異なる市場環境において有効であると実証されている債券市場で効果的といえます。このような状況では、データを駆使して構築されたモデルは、人間のマネジャーには明確に把握できない可能性のある投資機会を特定できます。システマティックな投資アプローチは、意思決定におけるバイアスや感情の影響を軽減し、事前に定義された戦略を厳格かつ確実に遵守します。さらに、システマティック投資は、拡張性と効率性が特に重視される大規模で複雑なポートフォリオを運用する際に有利であり、精度の高いリスク管理とコスト管理を可能にします。

何によって決まるか

アクティブ、インデックス、システマティック戦略のいずれを採用するかは、最終的には投資家の目的とリスク選好度によって決定されます。債券市場のすべての投資家が利益の最大化を目指しているわけではありません。保険会社や確定給付型年金基金のように、ベンチマークをアウトパフォームすることよりもリスクの最小化を優先する場合もあります。

アクティブ、インデックス、システマティックの各戦略の境界線が曖昧になり始めるのは、運用会社が膨大な市場知識、経験、最先端のリサーチ能力、テクノロジーを有する場合です。例えば、ステート・ストリート・グローバル・アドバイザーズのインデックス・プロセスは、ただやみくもにベンチマークを可能な限り再現しようとするのではなく、層別化されたサンプリング・フレームワークを用いて結果を追跡することにより、信頼性の高いパフォーマンスを提供できます。取引コストが高くなる可能性のあるセクター(クレジット、ハイ・イールド、新興国市場など)では、取引による影響を相殺し、時には中期的にベンチマークを上回るパフォーマンス(当社はこれを「インプリメンテーション・アルファ」と呼んでいます)につながる手法や戦略を採用しています。このような付加価値をもたらす手法には、売買回転率の抑制、効率的な取引執行、新規発行銘柄市場への参加、銘柄選択プロセスにおける相対価値分析などがあります。

株式投資ではシステマティック投資が長年にわたって広く利用されていますが、債券市場は株式市場に比べて相対的に複雑で流動性が低いため、債券のシステマティック投資は比較的新しい概念です。当社のシステマティック投資は、バリュー、モメンタム、センチメントの各シグナルに着目し、データに基づくリスク管理アプローチを用いて、ファンドに組み入れる債券を選定します。伝統的なファンダメンタル・アクティブ戦略と同様に、システマティック戦略にもアルファとリスクの両方の目標を定めています。

専門知識の重要性

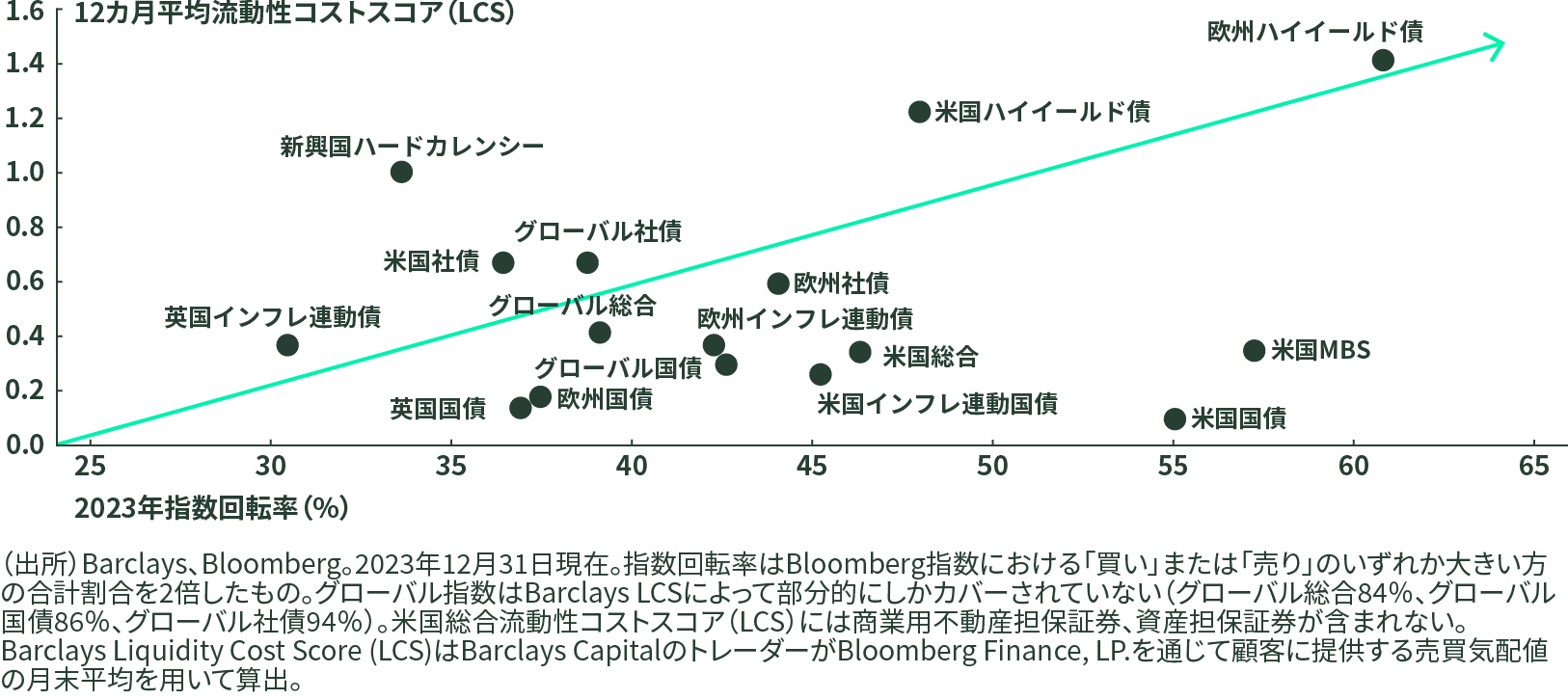

流動性と売買回転コストは、アクティブ、インデックス、システマティック戦略のいずれにおいても発生します。インデックス・マネジャーはベンチマークの新たなウェイトに合わせて資産を再配分しなければなりません。一方、アクティブ・マネジャーは、ベンチマークの変更を通じた望ましいポジションの維持や、最新の見通しに合わせたポートフォリオの調整のために、修正を行う必要があります。システマティック戦略は、銘柄の過度な入れ替えがパフォーマンスを大幅に損なう可能性を認識した上で、売買回転率を意識しながらポートフォリオをダイナミックに更新することで、戦略全体を現在の市場トレンドに同調させ、アルファ・ファクターに対するプラスのティルト(傾き)を維持できます。しかし、債券市場のすべてのセクターが同じというわけではありません。図1は、Barclaysの2023年の売買回転率と流動性コスト・スコア(LCS)のクロス・セクション分析によって、さまざまな債券ベンチマークに対する全体的な運用コストを示したものです。LCSは、Barclaysのトレーディング・デスクの気配値に基づき、債券の推定往復取引コストを市場価値に対する比率として表します。

予想通り、先進国国債の流動性は非常に高く、国債と住宅ローン担保証券(MBS)が大部分を占める米国総合インデックスおよびグローバル総合インデックスがそれに続いています。それ以外ではクレジット、新興国国債、ハイ・イールド債などが上位に入っています。より複雑なベータ戦略の中には、戦略目標に沿った運用を続けるために、頻繁で割高な取引を必要とするものもあります。

図表1:セクター別流動性コストと回転率

アクティブ、インデックス、システマティック運用のセクター別総合評価

デュレーションとイールドカーブ・マネジメントはほとんどの債券市場でアルファ創出に活用できますが、その他にもさまざまな手法が多様な債券セクターで採用されています。債券投資における最近の問題は、システマティックで構造的な非効率性が時間の経過とともに徐々に失われていくことです。これらの非効率性は、歴史的にはアクティブ・マネジャーのアウトパフォーマンスの源泉となってきました。債券市場と投資家基盤が拡大し、取引のイノベーション(発注から決済までを電子処理するストレート・スルー・プロセッシングなど)が進んだ結果、市場がより効率的になったことは事実です。

しかし、アクティブ・マネジャーが付加価値を高める機会、システマティック投資家がデータドリブン戦略を活用する機会、そしてインデックス投資家が各主要債券セクターのベンチマークに追随する際にインテリジェントな手法を導入する機会はまだ残されています。これらの評価は当社ポートフォリオ運用チームの洞察とeVestmentの投資ユニバース・データ(付録を参照)に基づいています。

国債

国債セクターは流動性が高く、個別リスクが低いという特徴があります。この二つの特徴により、マネジャーが銘柄選択を通じて大きなアルファを獲得するのは困難であり、逆にインデックス投資ポートフォリオが国債ベンチマークに効果的に追随するのは比較的容易です。最も流動性が高いのは米国債ですが、英国、ユーロ圏、日本といった他の先進国国債もこのカテゴリーに入ります。

アクティブ運用はこの分野でも役割があります。流動性が高く、銘柄ごとの固有リスクが低いため、銘柄選択は困難ですが、市場構造と経済についての専門知識によって、イールドカーブの配分とデュレーションのポジショニングに関する洞察を生み出すことができます。このセクターでは、アクティブ戦略が、構造的なキャリーと経済に関する長期的・循環的な見解を組み合わせることで、アウトパフォーマンスを実現してきました。マネジャーは、通常の国債と同様に流動性が高く、固有リスクが低いインフレ連動証券(米国インフレ連動国債など)に投資機会を拡大し、インフレ期待に対する見解を示すことが可能です。これは、潜在的な超過リターンの追加的な源泉とともに、ポートフォリオの利回りを高める機会を提供します。最後に、ベンチマーク外のポジションとして、ポートフォリオ内で政府系機関が発行するエージェンシーMBSとクレジット証券への構造的な配分を認めることで、キャリーを積み増し、長期的な分散度を向上させることができます。

投資適格債

国債に比べ、クレジット・エクスポージャーには、セクター、信用力、発行体、債務返済の優先順位、流動性といった追加的な分野のリスクが存在します。これらはクレジット市場に非効率性やミスプライシングをもたらし、超過リターンを得る機会を投資家に提供します。

投資家のセグメンテーションは、信用力のクオリティ・バイアス、確定給付型年金基金のデュレーション・ニーズ、現金と1~3年の投資戦略の間に存在する満期の「グレーゾーン」などを包含する非効率性の源泉です。ハイ・イールド債や他のベンチマーク外の証券への小規模な配分も、アルファを創出するためによく利用されます。このように、アクティブ戦略には、投資適格クレジットで超過リターンを実現する十分な投資機会があります。追加的なトラッキング・エラーのボラティリティ・リスクが変動するというデメリットはあるものの、優秀なファンダメンタル・クレジット分析チームと強固なマクロ経済のトップダウン・プロセスは付加価値を生み出すことができます。

システマティック債券戦略は、おそらくクレジット・セクターで最も広く活用されます。クレジット・セクターは豊富な過去データがあり、投資ユニバースのデータ・カバレッジが広範で、アルファ・シグナルがさまざまな期間や市場環境にわたって一貫性と有効性を実証しています。ファンダメンタル・アクティブ投資が企業、一定範囲のデュレーション、またはクレジット・セクターを対象とするのに対し、システマティック投資では債券の全ユニバースを確立されたファクター・シグナルに照らして日々分析し、それらのシグナルに従って個々の債券の魅力度に基づいて銘柄選択を決定します。投資適格クレジットは、システマティック・アプローチを用いるのに理想的な債券セクターであると当社は考えています。

トラッキング・エラーを懸念する顧客を持つインデックス・マネジャーにとって、クレジットの非効率性と課題を十分に理解することは必要不可欠です。インデックス・クレジット戦略は、層化抽出を通じて信頼性の高いトラッキング結果を提供し、厳格な銘柄選択プロセス、プライマリー・マーケット(発行市場)への定期的な参加、インデックス・イベント前後の予測と管理を通じて付加価値を高めることで、取引コストをある程度相殺することができます。

証券化商品

住宅ローン担保証券(MBS)の運用を成功させるには、基礎となる住宅ローン・プールをしっかりと理解する必要があります。期限前償還のファンダメンタルズ、ほぼ無限の数のプール、金利の方向性とボラティリティに対する会社予想などの結果として、ポートフォリオ・マネジャーはMBSを通じてアルファを創出する複数の投資機会を獲得します。こうした投資手法には、スワップ戦略(クーポン商品、満期など)、プールの特性に基づく銘柄の入れ替え、ローン・プールを特定せずに売買されるTo Be Announced(TBA)証券や不動産抵当証券担保債券(CMO)の活用などがあります。

層化抽出によって信頼性の高いトラッキング結果が得られる一方で、銘柄選択の活用を通じて取引コストをある程度相殺することも可能であるため、インデックス・アプローチも住宅ローン・プールの分析から恩恵を受けます。

商業用不動産担保証券(CMBS)および資産担保証券(ABS)については、原資産に関する洞察から、アクティブ運用ポートフォリオがアウトパフォームする機会や、インデックス・マネジャーのサンプリングの指針を生み出すことができます。しかし、この分野は、市場における債券の在庫が限られていること、ビッド・アスク・スプレッドが広いこと、ベンチマークや市場の価格設定の信頼性が低いことなどから、インデックス投資は比較的難しくなります。

ハイ・イールド債

クレジットと同様、ハイ・イールド債へのエクスポージャーは、非効率性とミスプライシングを生じさせる一定のリスクを示し、超過リターンを得る機会をもたらします。しかし、債券市場のハイ・イールド債セグメントは取引コストが高いという特徴があります。さらに、このセクターではデフォルト(債務不履行)という極端なテール・リスクの発生が珍しくないため、固有リスクの分析がより重視されます。実際、この分野のアクティブ戦略の大半は、弱気相場時にポートフォリオを保護するため、クレジット・ベータ全体を一貫してアンダーウェイトにしています。

基本的に、アウトパフォーマンスは、格付けが上がる候補を見つけることよりも、デフォルトを回避することによって生み出されると当社は考えています。しかし、ストレスがかかるディストレス期には非対称性が反転し、回復の過程や市場のオーバーシュートに伴い、回収価値が市場価格を上回った場合に付加価値を生み出す機会が生じます。

ハイ・イールド債のシステマティック投資プロセスは投資適格債と似ており、同様のバリュー、モメンタム、センチメントのシグナルを利用しています。さらに、債券格付が投資適格から投機的水準に格下げされた(ハイ・イールド債になった)場合、多くの投資家が売りを強いられることを利用したシグナルもあります。この売りは「フォーリン・エンジェル」の価格の過度な下落を招き、その後に強い平均回帰が起こります。この四つ目のシグナルを組み入れることは、システマティックなハイ・イールド債券戦略のパフォーマンスにとって大きなプラスとなります。投資適格債セクターと同様、ハイ・イールド債はシステマティックな投資アプローチを検討する上で魅力的なセクターです。

クレジット分析はアルファを拡大するために極めて重要ですが、インデックス投資に使用されるサンプリング・プロセスにも必要です。一般的に、高度に洗練されたインデックス戦略のパフォーマンスは、ほとんどの期間においてベンチマークを若干下回ることが予想されます。一方、アクティブ戦略は主に強気相場でアンダーパフォームする反面、弱気相場ではアルファをもたらす傾向があります。

米国地方債

Bloomberg米国地方債インデックスには56,000以上の銘柄が含まれており、アクティブ・マネジャーとインデックス・マネジャーの双方にとって課題となっています。アクティブ・マネジャーの場合、経験豊富なクレジット・アナリスト・チームがこのベンチマークに対する運用の鍵を握っています。市場規模が大きく、流動性の低い小口銘柄が多いことから、このセクターでインデックス戦略を実現するのは非常に困難であり、それを試みるマネジャーさえほとんどいません。インデックス運用と定義される戦略であっても、格下げやデフォルトの可能性を回避するために、アクティブなクレジット分析を行うことがあります。

新興国債券(EMD)

新興国国債には固有の特異なリスクがあり、ボラティリティが頻繁に上昇するため、アクティブ・マネジャーにとって付加価値を高める機会になると見込まれるのは直感的に理解できるでしょう。すなわち、発行体、国、通貨によるパフォーマンスの乖離の大きさは、アルファを発見するための豊富で多様な投資機会をもたらすのです。しかし、先進国債券の運用経験が長いマネジャーは、EMDへの投資に新たな課題と複雑性があることに気づいています。中でも、地政学的リスクはいつでも表面化する可能性があり、信頼感を急速に低下させ、ファンダメンタルズを混乱させる可能性があります。

さらに、EMD分野のアクティブ・マネジャーは往々にして、ベンチマークをアウトパフォームするために、利回りの優位性を求めてリスクをオーバーウェイトします(キャリー・トレード)。このため、同調しようとする心理から類似の取引が集中するハーディング現象につながる可能性があります。これに損失回避行動が加わると、アクティブ・マネジャーの投資スタイルはかなり循環的になり、上昇相場ではアウトパフォーム、下落相場ではアンダーパフォームする可能性があります。

全体として、この分野におけるアクティブ・マネジャーの成功にはばらつきがあります。このセクターに関連するトラッキング・エラーの高さは、典型的な債券投資の目標にはそぐわないかもしれません。一方で、流動性の向上によって、インデックス投資アプローチは以前よりはるかに現実的になっています。洗練されたポートフォリオ構築およびサンプリングの手法は、インデックス・マネジャーがインデックスのリターンに密接に追随できることを意味し、インデックス投資の低いコストと組み合わせれば、アクティブ・ポートフォリオに匹敵するネット・パフォーマンスを生み出すことが可能です。

新興国債券の流動性とデータの利用可能性が向上していることから、この分野ではシステマティックなアプローチが有効である可能性があります。クロスアセット・モメンタム・シグナル(株式と為替)は、新興国国債にとって貴重なツールになり得るという強い証拠があります。全般的には米国クレジットほど研究は進んでいませんが、システマティック・アプローチは将来、お客様のEMDポートフォリオにおいて重要な役割を果たすでしょう。間違いなく、EMDは今後のクオンツ・リサーチ発展の焦点になるはずです。

| 基準 | アクティブ | インデックス | システマティック |

|---|---|---|---|

| 目的 | 市場または特定のベンチマークをアウトパフォームする。 | 特定の市場インデックスのパフォーマンスに追随する。 | 事前に定義されたルールに基づき、競争力のあるアルファを実現する。 |

| 運用スタイル | ポートフォリオ・マネジャーによるアクティブ運用。 | インデックスに追随するパッシブ運用。. | 定量的なシグナルとデータを用いるアルゴリズム運用。 |

| 柔軟性 | 高い。マネジャーは市場の変化に素早く対応できる。 | 低い。市況に関係なくインデックスに追随。 | 中程度。目的関数は明確に定義されているが、実行時に調整可能。 |

| コスト | アクティブ運用手数料のため、一般的に高い。 | 管理および取引コストが最小限のため、低い。 | 中程度。アクティブよりは低いが、モデル開発とデータ収集にコストがかかる可能性。 |

| リスク・エクスポージャー | 高い。投資目的、ポートフォリオの集中度、セクターのウェイトなどによる。 | 低い。インデックス構成銘柄に分散。 |

中程度。シグナルがアルファ創出を促進するように注意深く設計され、リスクが管理されている。 |

| 透明性 | 変動する。マネジャーの情報開示に依存。 | 高い。通常、保有銘柄は既知で予測可能。 | 高い。ルールと戦略が明確に定義および開示されている。 |

出所:ステート・ストリート・グローバル・アドバイザーズ 2024年8月

結論

本稿で取り上げたセクターは、単一の国から複数の地域、あるいはグローバルなエクスポージャーへと拡大できます。このようなマンデートでは、国や地域の選択、および通貨の運用から追加的なアルファを得ることが可能です。アクティブ・マルチセクター戦略(インカム、コア、コア・プラス、国債/クレジットなど)は、主要セクターを相互にオーバーウェイトやアンダーウェイトすることでアウトパフォーマンスを実現できる可能性があります。一般的な手法の一つは、リスクフリー資産(米国債など)よりもスプレッド・セクター(クレジットなど)を選好することです。このようなポジションは時間の経過とともに追加的なキャリーを生み出します。熟練したアクティブ・マネジャーは、セクター間の相対パフォーマンス・トレンドを効果的に予測し、それに応じてセクターのオーバーウェイトを選択することも可能でしょう。

こうした戦略を提供する企業は、グローバルな拠点を有し、各主要地域の専門家が洞察を提供する企業であることが理想的ですが、その場合もコミュニケーションと情報共有のプロセスが成功の鍵となります。

主なポイント

- 潜在的なアルファは、カバーされているセクターのほとんどに存在します。また、インデックス・マネジャーがインテリジェントなインデックス投資を通じて付加価値を高める機会や、システマティック投資家がデータに基づく戦略を活用する機会もあります。

- アクティブ、インデックス、システマティック運用のいずれにおいても、必要とされる専門知識の大部分は同じです。主な違いはその能力をどのように活用するかという点にあります。

- アルファを生み出すリスク要因や、アクティブ、インデックス、システマティック戦略を成功させるために必要なスキルはセクターによって異なります。マンデートでカバーする各セクターについて、投資家の選好とマネジャーの専門知識を一致させる必要があります。

ステート・ストリート・グローバル・アドバイザーズのアクティブ、インデックス、システマティック債券運用の詳細については、リレーションシップ・マネジャーまでお問い合わせください。