2024 年黃金展望:宏觀形勢的轉變能否刺激金價再創新高?

2023 年的黃金走勢出乎眾多投資者的意料,因為金屬面對傳統的宏觀經濟利淡因素仍保持強勁。展望 2024 年,貨幣政策轉變、經濟放緩和波動性加劇可能為黃金創造利好的環境。此外,宏觀經濟變量之外的基本面因素帶來的需求增長應會繼續支持黃金表現。

2023 年,黃金再次表現強勁,繼續出乎眾多投資者的意料 - 無論是上行幅度抑或下行幅度。年初至今,黃金已上漲 11.64%1 ,並於 2023 年 5 月達到 2,050 美元/盎司,接近其歷史高位 2,075 美元/盎司。2 市場波動、地緣政治動盪以及貨幣和財政政策不確定性均推動金價走高。從央行破紀錄的購入至強勁的珠寶需求,這些基本面需求亦幫助黃金抵禦充滿挑戰的宏觀經濟環境。

將黃金的 2023 年表現放在更長期的背景來看,黃金過往 3 年和 10 年回報率均表明金價相對於其往績記錄而言可能觸底。該等過往回報率低於黃金 7.75% 的歷史年化回報率,3 表明黃金無論是在短期或長期而言均有更大的上行空間。

圖 1:長期表現週期可能顯示黃金的轉捩點

資料來源:Bloomberg Finance L.P.、道富環球投資管理。1971 年 8 月 15 日至 2023 年 11 月 30 日的數據。所有回報均按年化計算。過往表現並非未來表現的可靠指標。

展望 2024 年,投資者對黃金的看法改善4 可能導致環球需求增加,從而帶動金價再創新高。整體而言,黃金的前景可能受到三個宏觀經濟形勢轉變的提振:

- 鴿派貨幣政策,原因是美國消費者主導的經濟增長放緩且通脹穩定

- 美元走軟,原因是環球經濟縮小與美國增長的差距及央行繼續購入黃金

- 在風險加劇的情況下,投資者看漲黃金

宏觀形勢 1:貨幣政策轉變支持黃金走勢

2023 年黃金帶來的最大驚喜是,在通脹放緩和名義收益率上升導致美國實質收益率上升的情況下,黃金走勢仍保持強勁。美國 10 年期國債收益率於 2023 年升破 5%,創下 2007 年 9 月以來的最高水平。5

自美國聯邦儲備局(美聯儲)於 2022 年 3 月開始緊縮週期以來,市場隱含實質收益率已上升超過 350 個基點,6 從負值轉為正值。根據歷史相關性,通常會預計黃金的表現將比這段時期差得多。相反,黃金市場因破紀錄的央行黃金購入量、市場波動加劇以及地緣政治動盪而趨於穩定。

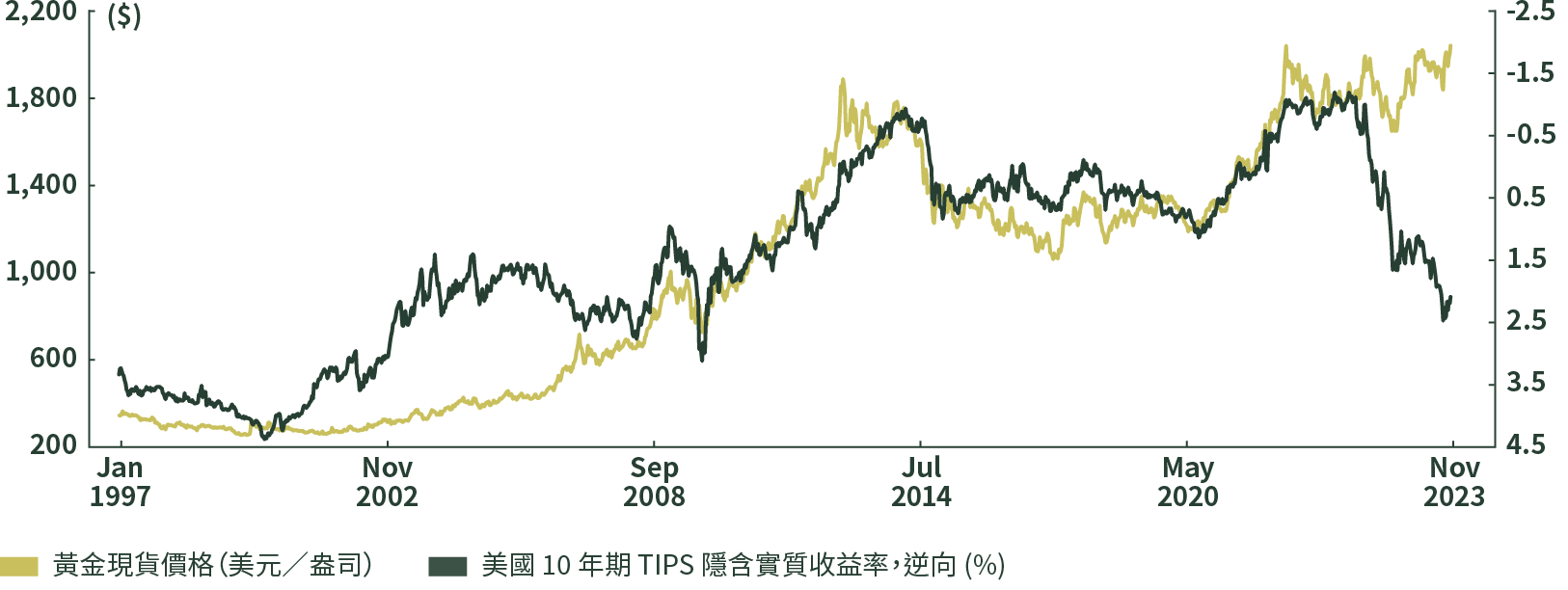

由此導致的美國實質收益率與黃金之間傳統反向關係的崩潰是有記錄以來最大錯位7 (圖 2)。

圖 2:黃金與市場隱含實質收益率的傳統反向關係在 2023 年被打破

資料來源:Bloomberg Finance L.P.、道富環球投資管理。1997 年 1 月 31 日至 2023 年 11 月 30 日的數據。過往表現並非未來表現的可靠指標。

隨著通脹水平走低及穩定於長期歷史平均水平附近,美聯儲繼續加息的動力已經大致上消失。事實上,目前市場預期 2024 年上半年會減息8 —這對金價而言又是一個潛在利好因素。

儘管美國 2023 年本地生產總值數據強勁,但消費者主導的增長放緩跡象加強了美聯儲將在 2024 年開始減息的觀點。此外,隨著疫情時期財政刺激方案的影響減弱,以及美國儲蓄率在當前通脹環境下開始下降,美國經濟可能持續放緩,衰退風險仍然存在。

美聯儲轉向鴿派立場支持黃金前景。黃金與美聯儲基金利率的關係隨時間而演變。自 1971 年以來,平均而言,在美聯儲基準折現率實際上升的月份,黃金取得了最為強勁的表現,這可能表明預期的經濟問題會刺激黃金購買。但自 2008 年金融危機期間實施零利率政策 (ZIRP) 以來,黃金對美國貨幣政策變化的關聯度和敏感度與日俱增。自此之後,平均而言,在美聯儲基金利率下調的月份,黃金的表現更加強勁,而在加息的月份,黃金的表現最差9—增強了利率方向與黃金價格之間的反向關係。

鑑於預期美聯儲貨幣政策轉變,黃金可能在 2024 年全年走強。

宏觀形勢 2:美元利淡因素可能有利於黃金

隨著 2023 年名義利率和實質利率的攀升,市場亦預期美元升值。但至今為止,這些預期並沒有實現。美元年初至今走平10—較 2022 年的 20 年高位下跌了 9.48%。11

展望未來,美元 2024 年的前景不溫不火。隨著環球利差收窄,減息可能會刺激對非美元貨幣的需求。此外,在 2024 年美國大選週期之前,美國政府停擺、財政政策辯論和政治僵局的可能性仍然存在。

由於不斷增加的債務負擔和財政惡化已經導致美國的信用評級今年被下調,12財政政策方面的持續不確定性可能會使美元的前景蒙上陰影。同時,增長放緩甚至衰退的前景可能在中期內對美元構成壓力。

自 1971 年以來,黃金與美元的歷史平均負相關性為 -0.37。13目前黃金與美元之間的 12 個月相關性仍與這個歷史平均值一致。鑑於美元走平或走弱的前景,黃金明年可能會找到支持。

雖然左尾市場事件引發的避險情緒可能會在短期內推高美元,但考慮到黃金作為潛在風險對沖工具的角色,在該等避險事件期間,黃金可能會與美元同步上升。此外,利率下降、經濟增長放緩以及財政不確定性可能導致美國信用評級進一步下調的不利因素可能會繼續打壓美元,從而可能削弱中期風險事件帶來的持續反彈。

以新興市場為首的各國央行持續購入黃金亦可能對美元前景構成壓力。截至 2023 年 9 月 30 日,環球央行年初至今的黃金需求估計為 800 公噸。雖然低於 2022 年全年破紀錄的 1,082 公噸,但這仍然是一個驚人的數字。14

各國央行繼續購入黃金以實現儲備多元化,遠離美元和其他儲備貨幣,可能會對美元造成更大壓力。雖然這是一個漸進的趨勢,但它對黃金而言是一個強大的潛在催化因素—尤其是考慮到新興市場央行持有的黃金儲備份額平均比已發展市場央行低三倍。15

宏觀形勢 3:隨著波動性加劇,投資者轉而看漲黃金

近年來,黃金投資者,尤其是 ETF 投資者的情緒持續低迷。儘管實物金條和金幣的需求強勁,但 2023 年環球黃金 ETF 仍將連續第三年出現資金淨流出。16鑑於黃金在此期間的價格表現,黃金價格與黃金 ETF 資金流之間出現了有趣的錯位。

2013 年至 2015 年環球黃金 ETF 持倉量下降 -44%,黃金現貨價格下降 -37%。17這次黃金熊市亦恰逢從量化寬鬆轉向緊縮及美國實質收益率上升。相較之下,自 2020 年 10 月黃金 ETF 持倉量見頂以來,投資者資金淨流出下降 -22%,而現貨價格回報率則增加 +6.7%。18

這種錯位(即在中性金價環境下套現黃金 ETF 持倉)在黃金 ETF 的往績背景下相當獨特。造成這種情況的部分原因是收益率上升吸引了追逐收益的投資者,同時央行在 2022 年和 2023 年大量購入黃金,以及黃金消費者對珠寶的強勁需求。

由於黃金截至目前所展現的韌性,倘若投資者確實重返黃金市場,這種錯位將會縮小,黃金現貨價格與ETF資金流動之間的相關性將恢復至歷史水平。事實可能證明這是個強大的利好因素,因為投資者與央行同步購入,可能會推動金價走高。

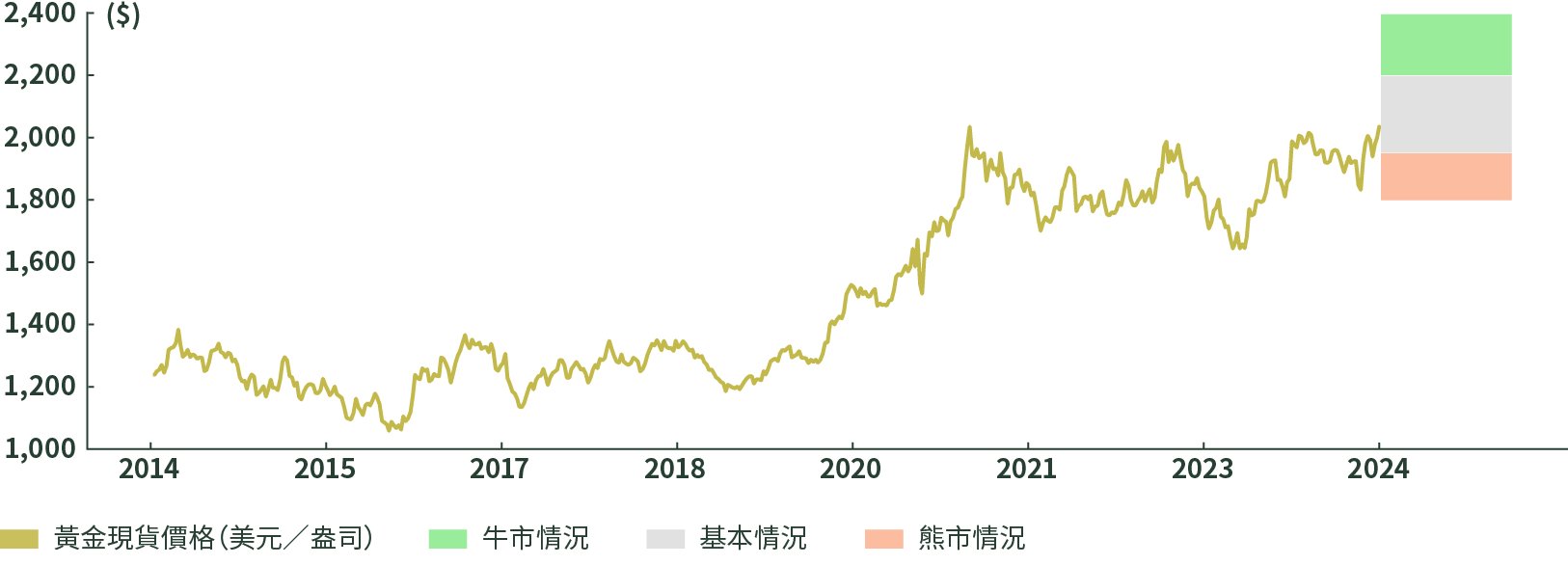

2024 年黃金展望潛在情境和交易區間

- 基本情境(50% 概率):黃金的潛在交易區間在 1,950 美元/盎司和 2,200 美元/盎司之間。在此情境下,環球和美國經濟增長放緩,但避免陷入衰退,美元因美聯儲次數有限的減息而持平或小幅下跌,並且利率「在更長期間維持在較高水平」。在央行持續強勁的黃金購買支持下,新興市場消費者對黃金的需求保持穩定。

- 牛市情境(30% 概率):黃金的潛在交易區間在 2,200 美元/盎司至 2,400 美元/盎司之間。在此情境下,美國將經歷經濟衰退,美聯儲大幅減息,美元走弱。市場波動加劇,引發黃金投資需求旺盛。中國出台了刺激計劃以推動消費及抵銷增長疲軟的影響,這導致資金紛紛湧入安全港,促進珠寶、金條和金幣等形式的黃金購入。

- 熊市情境(20% 概率):黃金的潛在交易區間在 1,800 美元/盎司至 1,950 美元/盎司之間。在此情境下,美國和環球經濟呈現擴張性增長。在美國,美聯儲加息以抑制物價上漲及勞工市場緊缺導致的工資通脹。市場波動性降低導致黃金投資需求減少。由此導致的強勢美元推高了國際黃金價格,但在通脹上升和貨幣疲軟的支持下,新興市場消費者對珠寶、金條和金幣的需求仍然穩健。

圖 8:減息前景和經濟增速放緩,加上強勁的基本面需求可能推動黃金在 2024 年上漲

資料來源:Bloomberg Finance L.P.、道富環球投資管理。2014 年 1 月 1 日至 2023 年 11 月 30 日的數據。過往表現並非未來表現的可靠指標。

2024 年如何將黃金納入投資組合

與其他主要環球資產類別相比,黃金在 2023 年的表現相當優異 - 尤其是與環球債券和大宗商品相比,即使收益率和商品價格高企。展望 2024 年,黃金可以作為一個關鍵工具,以減輕日益加劇的市場風險對投資組合的影響:

1. 利用黃金抵禦股票波動

2024 年股票波動加劇的可能性仍然很高,股票估值過高、股票「完美定價」、地緣政治緊張局勢和大宗商品波動均可能導致市場下跌。在高風險環境下,黃金可以作為風險管理工具,提供重大的投資組合保護。2023 年的情況就是如此,當時黃金有助於緩衝美國區域銀行危機、以色列-哈馬斯戰爭爆發及持續進行的俄烏戰爭導致的市場波動加劇。19

歷史而言,在股市隱含波動達到極端水平的期間,黃金的平均每週回報為正數。20在市場和經濟背景不確定性加劇的背景下,投資者可以考慮增加投資組合的黃金配置,以防範未來增加的風險。

2. 利用黃金加強投資組合多元化以應對利率波動

在利率下降的環境下,尋求在股票風險投資的基礎上增加投資組合多元化的投資者往往會轉向債券。黃金提供另一種多元化選擇,也提供債券配置的多元化,尤其是在利率波動加劇的期間。

在評估美國實質利率的每月變化時,黃金的歷史平均回報率略高於美國債券。此外,對於溫和的利率變動(升幅或減幅低於 50 個基點),黃金的平均表現優於債券,而在實質收益率極端下降(大於 50 個基點)的情況下,黃金和債券的表現類似。21

由於類似的歷史表現以及黃金與債券和股票的歷史相關性較低22,投資者可能會受益於黃金倉位,特別是在預期利率下降的情況下。

3. 結合黃金與天然資源股票以抵禦黏性通脹

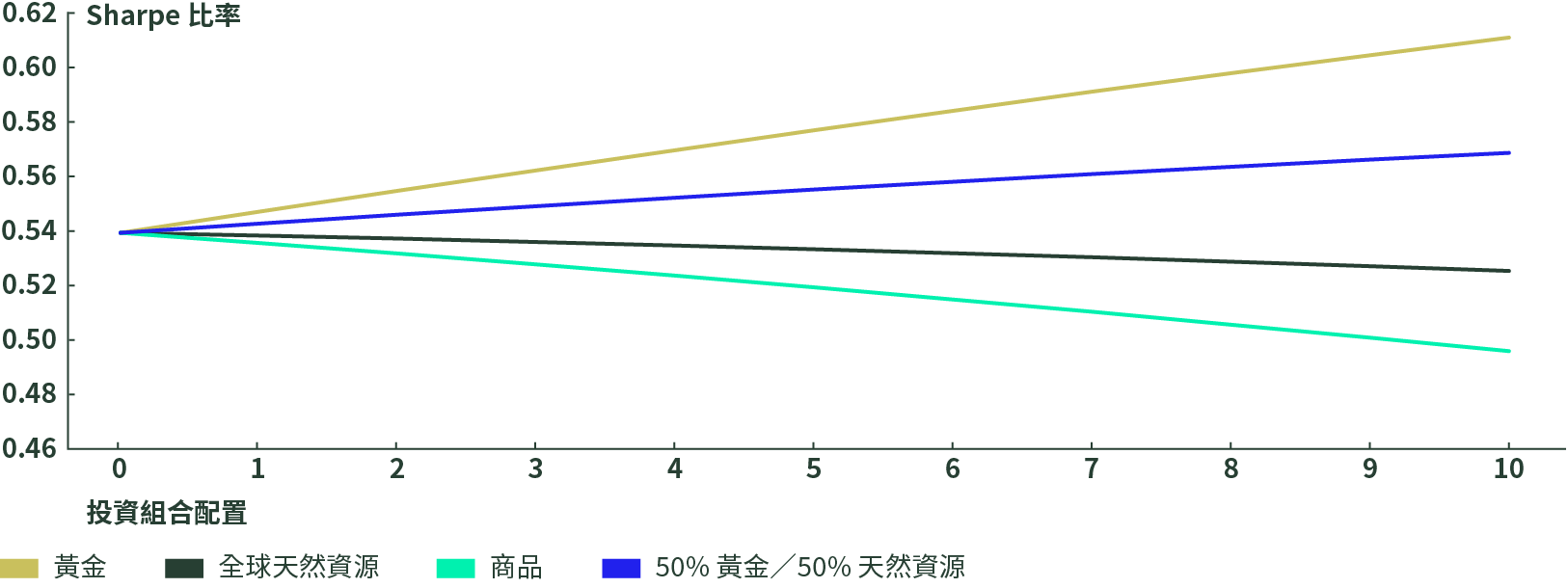

儘管通脹已從數十年的高位回落,但物價水平可能在 2024 年保持黏性。結合黃金與自然資源對投資組合而言可能是一個具吸引力的選擇,因為它亦提升多元化投資組合的夏普比率。

黃金的多元化和風險管理特性再加上天然資源的通脹敏感特性,表明夏普比率可獲得改善,無論該等組合的配置比例為 1%、2% 或更多。黃金可能對廣泛物價通脹的敏感性不高,但它的確能夠透過防範長期的貨幣貶值和購買力損失以抵禦另一種形式的通脹—貨幣通脹。23

歷史而言,獨立的黃金配置在評估期間(2002 年至 2023 年)展現出較高的夏普比率,24然而,在通脹波動的背景下,納入天然資源以提高通脹啤打可能有其價值。此外,與單獨的環球天然資源或商品相比,納入黃金提供更高效的選擇,歷史而言,各種配置的環球天然資源或商品均拖低了投資組合的夏普比率。25

圖 12:黃金與自然資源的組合可提高夏普比率及提供通脹保護

資料來源:Bloomberg Finance, L.P.、道富環球投資管理。2002 年 11 月 30 日至 2023 年 11 月 30 日的數據。各個投資組合配置按比例添加至環球 60/40 投資組合,其中包括 60% MSCI ACWI 總回報指數和 40% 彭博環球綜合總回報指數。環球自然資源:標普環球自然資源總回報指數。商品:彭博商品指數總回報。指數回報反映所有收入項目、資本利得及損失以及股息和其他收入的再投資。回報並不代表特定產品的回報,而是通過數學方法將成分的實際表現數據按照上述披露中詳述的權重結合起來實現。假設混合投資組合的表現是假設沒有交易和重新平衡成本,因此實際結果將有所不同。過往表現並非未來表現的可靠指標。

獲得有關黃金的更多觀點。